家族信託

目次

- ○ 高齢化の現状と将来像

- ○ 家族信託活用の目的

- ○ 家族信託の仕組み

- ○ 家族信託が有効なケース

高齢化の現状と将来像

●日本の高齢化率は27.7%

内閣府の「平成30年版高齢社会白書」によれば、平成29(2017)年10月1日現在の日本の総人口は、1億2,671万人です。そのうち、65歳以上の高齢者人口は3,515万人で総人口に占める割合(高齢化率)は27.7%です。さらに内訳をみると、65~74歳人口(前期高齢者)は1,767万人で総人口に占める割合は13.9%、75歳以上人口(後期高齢者)は1,748万人で総人口に占める割合は13.8%になります。

家族信託活用の目的

最近、家族信託を使って節税というセミナーを開催したり、書籍を出したりするケースを見ます。相続税対策として、家族信託の組成後に不動産を売却したり、買い替えたり、賃貸アパートを建設したりと、保有資産の組換えを行うケースがあります。しかし、節税策を前提として家族信託を検討される場合も、しっかりとした節税計画を持っていなければ、節税効果は見込めません。家族信託を組むだけでは、節税効果が生じないこと。実際の相続発生時に財産評価の減額効果がないこと。それを理解しておきましょう。老親や親族にとって何が最善なのか、何を実現したいのかという目的を明確にし、そのための家族信託を設計することがベストです。例えば、認知症による資産凍結への対策、資産凍結を回避した先にある将来の相続対策、事業承継対策、共有不動産の塩漬け回避対策等に有効な手段であるという理解のもと、まずは本人及び家族の将来を共有し、その課題を解決する選択肢の一つとして家族信託を検討してください。

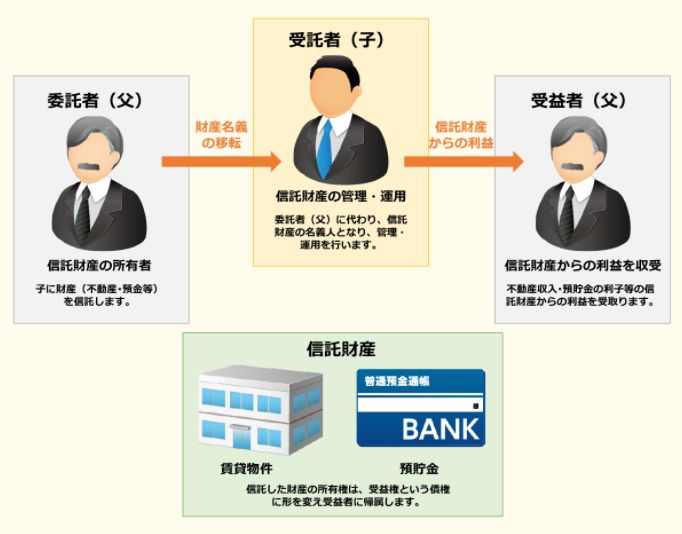

家族信託の仕組み

家族信託は、財産を持っている委託者が信頼できる親族に財産の管理・運用を信託し、信託財産から生じた利益を受益者が受取る仕組みです。以下の図は、父が委託者で子が受託者となり、子が信託財産である賃貸物件と預貯金の管理・運用を行い、受益者である父が利益を受取るケースを示しています。家族信託を行う場合には、信託契約を締結する必要があります。

【図参照】

信託とは、自分(委託者)の財産(現預金・不動産・有価証券等)を信頼できる信託会社や個人(受託者)に管理・運用を任せ特定の人(受益者)のために、あらかじめ定めた目的に従って管理・運用する信託法を根拠とする契約行為です。

家族信託が有効なケース

●ケース1(不動産の修繕、売却ができなくなった)

父親が賃貸アパートを経営しているが、築年数が古く老朽化に伴い入居者が少ない状況になってきた。大規模な修繕が必要な状況だが、父親が認知症になってしまった。

そのため、長男が父親に代わってアパートを修繕、建替え、売却しようとしたが原則としてできないことが分かった。相続が発生するまで手の打ち様がなく、困ってしまった。

●ケース2(障害のある子に財産を残したい)

障害があって自分では財産管理ができない子がいる。自分たちが面倒を見られなくなった後、ひとりで生活していけるようにしてあげたい。

このような場合、夫婦が委託者となり信頼できる親族を受託者とし、障害を持った子を受益者とする家族信託を締結することができます。

シェアする